El pasado 29 de diciembre, un día después de publicarse en el Boletín Oficial del Estado la Ley 38/2022, de 27 de diciembre, entró en vigor el Impuesto Temporal de Solidaridad de las Grandes Fortunas (ITSGF), conocido como el Impuesto a las Grandes Fortunas.

Su publicación y entrada en vigor no ha estado exenta de polémica por las particularidades que conlleva. Una de ellas es que se instituye mediante una ley que además de este impuesto crea los gravámenes temporales energético y de entidades de crédito y establecimientos financieros de crédito. El Impuesto a las Grandes Fortunas se añade a una norma con una finalidad por completo distinta, que es utilizada para dar carta de naturaleza a esta nueva figura impositiva creada de forma urgente dada la necesidad política de que se aplicara en el mismo año 2022.

De ahí surge otra de sus singularidades, esta de mayor trascendencia. Y es que la ley se publica un 28 de diciembre para establecer un gravamen en ese mismo año al que apenas le quedan tres días de existencia; imposibilitando con ello cualquier posibilidad de planificación. Los que nos dedicamos a esto y tuvimos que atender a clientes preocupados por un coste fiscal sobrevenido, nos vimos obligados a trabajar sobre la base de informaciones periodísticas durante una buena parte del último trimestre del año; y, por supuesto, carecimos de toda información fidedigna hasta la publicación de la Ley el día 28 de diciembre.

Todo ello, muy alejado de los comportamientos mínimos exigibles en el marco de una adecuada colaboración entre la Administración y la sociedad a la que sirve en el seno de un estado moderno.

¿Qué grava y a quién afecta el nuevo impuesto?

El ITSGF se configura como un tributo directo, personal y complementario del Impuesto sobre el Patrimonio, que grava los patrimonios netos por encima de 3.000.000 euros.

Este impuesto afecta tanto a residentes fiscales en España (sobre su patrimonio mundial), como a los contribuyentes no residentes e impatriados, que son afectados por los activos que posean en España.

Al igual que el Impuesto sobre el Patrimonio, este nuevo impuesto se devenga el 31 de diciembre de cada año, con período de autoliquidación e ingreso en el ejercicio siguiente (siguiendo la tónica de su creación, todavía pendiente de determinar).

Se prevé que sea un impuesto temporal, teniendo limitada su vigencia inicial a dos ejercicios (en principio 2022 y 2023), si bien se establece una cláusula de revisión para evaluar su mantenimiento o supresión más allá de ese periodo.

¿Cómo se calcula el impuesto?

La base imponible se determina de acuerdo con las normas del Impuesto sobre el Patrimonio.

Así, podrán aplicarse las mismas exenciones que las incluidas en la Ley del Impuesto sobre el Patrimonio, siendo las más relevantes las relativas a las participaciones en la denominada Empresa Familiar, y aquellas sobre la vivienda habitual (topada esta última a un máximo de 300.000 euros).

Asimismo, al igual que sucede en el Impuesto sobre el Patrimonio, se establece para el supuesto de obligación personal una reducción de la base imponible en concepto de mínimo exento de 700.000 euros.

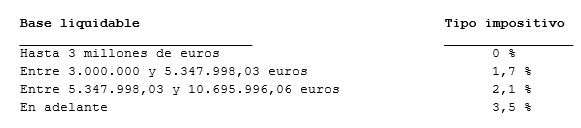

La escala de gravamen aplicable es la siguiente:

El carácter complementario del ITSGF respecto del Impuesto sobre el Patrimonio opera mediante la deducción en la cuota del ITSGF de la cuota del Impuesto sobre el Patrimonio efectivamente satisfecha. De esta forma, en aquellas Comunidades en las que aquel otro impuesto se mantiene, la cuota pagada será deducida de este nuevo gravamen. Y en aquellas otras en las que fue suprimido mediante bonificación, la totalidad de la nueva cuota debería ser ingresada en las arcas del Estado.

Con carácter restringido la norma establece la aplicación de un límite a la imposición conjunta con el IRPF y el Impuesto sobre el Patrimonio. Cuando la suma de las cuotas íntegras del IRPF, el Impuesto sobre el Patrimonio y el Impuesto a las Grandes Fortunas supere el 60% de la base imponible del IRPF, se reducirá la cuota del nuevo impuesto hasta alcanzar dicho límite, sin que la reducción pueda superar el 80% de la cuota del Impuesto a las Grandes Fortunas previa a dicha reducción. Las reglas de cálculo de este límite son las establecidas en el Impuesto sobre el Patrimonio.

Posible inconstitucionalidad

Desde el anuncio de este nuevo impuesto somos muchos los que creemos en su inconstitucionalidad. Tanto respecto de su forma y tiempos de creación, como por producirse una invasión competencial por parte del Estado que quiebra el esquema constitucionalmente protegido.

Algunas de las razones que argumentan expertos constitucionalistas se encuentran en el hecho de que el ITSGF se tramitara como enmienda a la proposición de ley de los gravámenes temporales para la energía y los bancos; en que la fecha de su aprobación prácticamente coincidiera con la de su devengo y el texto de la enmienda no fuera conocido hasta el 11 de noviembre de 2022; o en que podría ser potencialmente confiscatorio, ya que puede generar imposiciones muy superiores al 60% en patrimonios no productivos. Todo ello además de la señalada invasión competencial.

Medidas mitigadoras: Exención en empresa familiar

Una adecuada planificación para evitar un impacto relevante de este nuevo impuesto requerirá un análisis del patrimonio del sujeto pasivo y de sus circunstancias familiares, personales y económicas.

Para aquellos contribuyentes que ostenten participaciones en empresas familiares, será clave cumplir con los requisitos que permiten su exención en el Impuesto sobre el Patrimonio y en este nuevo impuesto, esto es:

a) Que la entidad no tenga por actividad principal la gestión de un patrimonio mobiliario o inmobiliario, entendiendo que ello sucede si durante más de 90 días del ejercicio social más de la mitad de su activo esté constituido por valores o no está afecto a actividades económicas.

b) Que la participación del sujeto pasivo en el capital de la entidad sea, al menos, del 5% computado de forma individual, o del 20% con su cónyuge, ascendientes, descendientes o colaterales de segundo grado, ya tenga el parentesco su origen en la consanguinidad, en la afinidad o en la adopción.

c) Que el sujeto pasivo ejerza efectivamente funciones de dirección en la entidad, percibiendo por ello una remuneración que represente más del 50% de la totalidad de los rendimientos empresariales, profesionales y de trabajo personal.

Sobre la base de estos tres requisitos, los grupos empresariales familiares pueden articular mecanismos para obtener la exención en el impuesto con pleno cumplimiento de la Ley y de su interpretación administrativa, pues la exención fue creada, precisamente, para evitar el gravamen de los activos productivos reales en el seno de empresas de estructura social familiar.

Hay multitud de aspectos técnico-jurídicos que deben ser analizados y, en su caso, reordenados, a los efectos de lograr la exención en cada caso en concreto. En este ámbito, hay que destacar la relevancia del requisito descrito en el apartado a) anterior, en aquellas sociedades dedicadas a la gestión de valores o sociedades holding o cabecera de grupos, y en las empresas cuya actividad consista en el arrendamiento de bienes inmuebles.

Como decimos, es un trabajo que parte de un detallado análisis del patrimonio del sujeto pasivo y de sus circunstancias familiares, personales y económicas; que hay que poner en relación con la normativa aplicable, no solo de este impuesto, sino también del IRPF y del Impuesto sobre Sociedades, y con su interpretación administrativa.

Cristina Alba | Of Counsel

Eduardo Cardona | Socio del dpto. de fiscal

Artículo publicado en: Lefebvre