El principal problema al que se enfrentan las empresas fintech en España es el miedo a incumplir aspectos legales- principalmente, regulatorios- y a ser sancionados por ello por parte de los organismos supervisores. Ya no se trata sólo de dar cumplimiento a los requisitos exigidos desde los distintos ámbitos jurídicos y no incumplir aquello que está expresamente prohibido, sino de seguridad jurídica; la tranquilidad de una norma permitiendo expresamente una determinada actividad.

Alegalidad y vacío normativo

Muchas startups del sector fintech consideran que se encuentran en una situación de alegalidad pues no existe regulación específicamente elaborada para las mismas, pero tampoco hay una norma que les prohíba desarrollar su actividad. Si bien la palabra alegalidad no es un término jurídico propio y, por tanto, debe omitirse o ser cauteloso con el empleo del mismo, lo cierto es que se refiere a una situación concreta que, en mayor o menor medida, la gente cree conocer. Se trata de aquella situación en la que una norma no prohíbe un supuesto o una actividad pero tampoco los regula expresamente. Sin embargo, la realidad es que el ordenamiento jurídico español es un sistema completo que no concibe estas situaciones de alegalidad, ni normativa, ni jurisprudencial ni doctrinalmente.

En España, si una actividad no está prohibida, está permitida y, por tanto, es legal. Así, en España sólo podemos hablar, con rigor jurídico, de legalidad o ilegalidad.

Cosa distinta es la forma en que se llevará a cabo dicha actividad legal-no regulada y la normativa aplicable en defecto de una regulación específica. En estos casos estamos ante vacíos normativos, los cuales podremos suplir aplicando distintas técnicas jurídicas. Algunas de estas técnicas son:

- La analogía: dispone el artículo 4.1 del Código Civil que “procederá la aplicación analógica de las normas cuando éstas no contemplen un supuesto específico, pero regulen otro semejante entre los que se aprecie identidad de razón”. Se trata de la principal técnica jurídica para suplir vacíos normativos;

- Interpretación extensiva de la norma: se trata de ampliar el supuesto de hecho de una norma para cubrir el supuesto no regulado;

- Otras fuentes del derecho: aplicar, en defecto de ley aplicable, la costumbre o los principios generales del derecho;

- Derecho comparado: aplicar la regulación de un país extranjero elaborada expresamente para el supuesto de hecho no regulado en España. Cuanto más similar sea el país, más fácil será aplicar esta técnica jurídica.

Así, lo primero que debe tener presente una empresa fintech es que su modelo de negocio siempre va a estar permitido o prohibido pero, técnicamente, no puede estar en ese limbo jurídico llamado alegalidad. Lo segundo, será determinar- en caso de que no exista prohibición- cuál es la regulación aplicable.

Cómo saber si mi fintech es legal o ilegal

Deberá analizarse en un primer momento el modelo de negocio, detallando- pues en los detalles está la diferencia- todos los pasos y flujos de la plataforma o proyecto que se pretende desarrollar. Toda esta información deberá ser transmitida al equipo legal para que analice la viabilidad jurídica de dicho proyecto fintech (en España). Algunas de las preguntas que toda startup fintech debe preguntarse son:

- ¿Mi target es un particular o un profesional o empresario?

- ¿Mi modelo de negocio interfiere en algún sector regulado, además del financiero (seguros, inmobiliario, energía, transporte…)?

- ¿Mi aplicación será gratuita para el usuario?

- ¿Voy a captar dinero del usuario? ¿Cuál será el flujo de dicho dinero (exchange, transferencias internacionales, depósitos?

- ¿Tengo competidores que ya hacen lo mismo que quiero hacer? ¿Cómo lo hacen, dónde están domiciliados y/o desde dónde operan?

- ¿Desde dónde voy a operar?

- ¿Voy a operar fuera del EEE?

- ¿Necesito un tipo societario concreto (SA, SV, PFP…)?

- ¿Voy a requerir autorizaciones de CNMV o BdE?

- ¿Cuál va a ser mi MPV o a dónde quiero llegar en +2 años?

Una vez concretado el modelo de negocio, debemos contactar con un equipo de abogados que analice el proyecto y sepa cómo encuadrarlo dentro de la regulación existente.

Sin embargo, en el sector fintech y, en general, cuando estamos ante modelos de negocio disruptivos, existen situaciones en las que no es fácil saber cuándo algo está prohibido o permitido, pues los conceptos jurídicos existentes no se diseñaron para situaciones que no se hubieran podido prever en el momento de configurarlos. Así, por ejemplo- en los proyectos relacionados con Blockchain- la LMV no se elaboró pensando en la complejidad de algunos cripto-activos (pudiendo ser una moneda, un valor negociable o un simple titulo valor canjeable por un producto o servicio, o las tres cosas al mismo tiempo), o en la existencia de registros distribuidos. Por tanto, ¿qué hacer en caso de duda sobre si nuestra actividad está prohibida o no?

Consulta al organismo supervisor

Tras un profundo estudio del modelo de negocio y de la regulación afectada, deberá acudirse a los correspondientes organismos supervisores para consultarles si la actividad que se pretende realizar es lícita en España y, en tal caso, si requiere alguna autorización o licencia. Los dos organismos por excelencia a los que se debe acudir si se es una fintech son la Comisión Nacional del Mercado de Valores (CNMV) y el Banco de España.

Algunas actividades fintech que requieren de supervisión del Banco de España

- Servicios que permiten el depósito o la retirada de efectivo en una cuenta de pago;

- Ejecución de operaciones de pago (transferencias de fondos, ejecución de adeudos domiciliados, ejecución de operaciones de pago mediante tarjeta de pago o dispositivo similar, ejecución de transferencias, incluidas las órdenes permanentes);

- Emisión de instrumentos de pago y/o adquisición de operaciones de pago;

- Envío de dinero;

- Servicios de iniciación de pagos;

- Servicios que operen con dinero electrónico;

- Servicios de cambio de moneda (incluidas las criptomonedas).

Actividades fintech que requieren de autorización por parte de la CNMV o podrían estar sujetas a la Ley del Mercado de Valores

- Plataformas de Financiación Participativa (PFP): crowdlending o crowdfunding;

- Ofertas públicas de valores (en cualquier modalidad, incluidas las ofertas de criptoactivos- ICOs-);

- Asesoramiento financiero;

- Exchanges con cualquier clase de monedas;

- Plataformas de tokenización de activos (con o sin tecnología Blockchain);

- Fondos de inversión de cualquier tipo;

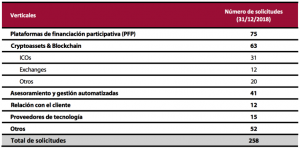

Ésta es una lista oficial publicada por la CNMV sobre los proyectos fintech que han solicitado, como mínimo, alguna consulta al organismo:

¿Qué pasa si mi actividad no encaja en ninguna de estas categorías o no tiene una regulación específica?

En estos casos (proyectos disruptivos sin encaje legal específico), los organismos supervisores pueden llegar a una de las siguientes conclusiones:

- El proyecto es legal y está regulado, es decir, entra dentro de su ámbito de supervisión y, por tanto, requiere de algún tipo de licencia, autorización o supervisión formal. En estos casos, se deberá seguir el procedimiento establecido para ello para poder operar con plena seguridad jurídica;

- El proyecto es ilegal, es decir, va en contra de alguna de las disposiciones legales dentro de los respectivos marcos regulatorios, en cuyo caso, ejercer la actividad deseada en España sería ilegal. De llevarse a cabo, se estaría incurriendo en una infracción y correspondería una sanción.

- El proyecto no está regulado (no entra dentro de su ámbito de supervisión) pero tampoco es ilegal. En estos casos es cuando la gente habla de alegalidad. Sin embargo, estos proyectos son plenamente legales.

Si nos encontramos ante el supuesto 3, lo principal será obtener algún tipo de documento por parte del supervisor indicándonos que, tras el análisis del proyecto planteado, no consideran que requiera de ningún tipo de autorización por su parte. Después, habrá que ver cómo articular dicho proyecto, es decir, ¿bajo qué regulación deberé operar?

A esta pregunta no existe una respuesta sencilla, pues dependerá de cada caso. No obstante, tanto en el supuesto 3) como en el supuesto 2), a partir de este verano probablemente, estos proyectos podrían operar dentro del marco del Sandbox regulatorio, cuyo estudio ya realizamos en otro post.

Si estás empezando un proyecto fintech y tienes dudas sobre sus implicaciones jurídicas, no sólo regulatorias, sino de todo tipo (mercantil, fiscal, protección de datos, internacional, etc.) no dudes en ponerte en contacto con nosotros y te ayudaremos en todo lo que podamos.