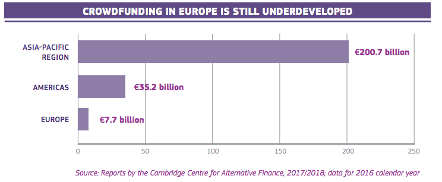

La financiación extrabancaria está cobrando mayor protagonismo en los últimos años debido, principalmente, a la sencillez que supone para inversores encontrar proyectos interesantes en los que invertir y para empresas/particulares hallar financiación, lo que supone una gran ventaja con respecto a la financiación bancaria. Pese a ello, en Europa, todavía queda mucho camino por recorrer si nos comparamos con otras regiones y la principal explicación es la ausencia de normativa armonizada que permita eliminar fronteras y crear un mercado de capitales unificado.

Tengamos en cuenta que, de momento, las Plataformas de Financiación Participativa (PFP) deben adaptar sus modelos de negocio a las diferentes regulaciones nacionales, es decir, si una PFP opera en España con licencia concedida por la CNMV, no puede obtener pasaporte de dicha licencia para operar en Francia, por ejemplo.

Por este motivo, con el objetivo de eliminar la barrera que supone para una actividad requerir de diferentes autorizaciones dentro de la Unión nace la propuesta de Reglamento del Parlamento Europeo y del Consejo relativo a los proveedores europeos de servicios de financiación participativa (PSFP) para empresas que está pendiente de aprobación por el Parlamento.

Situación de las Plataformas de Financiación Participativa (PFP´s) en España

Recordemos que en España contamos con la Ley 5/2015, de 27 de abril, de fomento de la financiación empresarial que, junto con las diferentes comunicaciones llevadas a cabo por la CNMV, establecen un marco normativo completo que incluso ha atraído negocios en el sector crowdfunding/crowdlending de otros Estados miembros. De hecho, ya se ha hecho publico en diversas ocasiones la normativa española ha servido como ejemplo a la hora de elaborar el Reglamento anteriormente citado.

Según datos facilitados por CNMV, actualmente hay registradas 28 PFP´s en España que, teniendo en cuenta la poca madurez del sector, no deja de ser un número bastante elevado.

Entre las formas en las que puede promoverse la financiación participativa en España tenemos:

- Emisión o suscripción de obligaciones, acciones ordinarias y privilegiadas u otros valores representativos de capital;

- Emisión o suscripción de participaciones de sociedades de responsabilidad limitada: y

- Solicitud de préstamos, incluidos los préstamos participativos.

En el proceso de registro con CNMV, la futura PFP deberá indicar en cuáles de las formas de financiación se centrará su negocio, es decir, constituir un PFP no significa la habilitación para prestar los servicios de la a) a la c), ya que, dependiendo de la actividad escogida, deberán cumplirse unos requisitos u otros.

El 25% de las PFP,s registradas en España ofrece las 3 formas diferentes de financiación, es decir, crowdfunding (bonos-acciones/participaciones) y crowdlending.

El 32% de las PFP,s registradas en España ofrece únicamente servicios de crowdfunding descritos en las letras a) y b).

El 28% de las PFP,s registradas en España ofrece únicamente servicios de crowdlending descritos en la letra c).

El 7% de las PFP,s registradas en España ofrece los servicios descritos en las letras b) y c).

El 7% de las PFP,s registradas en España ofrece únicamente los servicios descritos en la letra b).

¿Qué cambia el nuevo Reglamento?

En primer lugar, tengamos en cuenta que la figura escogida para legislar ha sido un reglamento con el objetivo de hacer efectivo lo comentado anteriormente, armonizar la regulación en la materia.

Mientras que la normativa nacional permite que las PFP´s participen con un límite del 10 % del objetivo de financiación en los proyectos promocionados, el Reglamento establece que “Los proveedores de servicios de financiación participativa no tendrán participación financiera alguna en las ofertas de financiación participativa que se encuentren en sus plataformas de financiación participativa”.

Otro punto que entra en conflicto con nuestra normativa con respecto al nuevo Reglamento es en lo relativo a las comunicaciones comerciales, mientras que la primera permite a las PFP´s promocionar tanto sus propios servicios como proyectos promocionados específicos, el Reglamento establece la prohibición de promocionar proyectos específicos.

El nuevo Reglamento establece la obligación de realizar una prueba inicial de conocimiento con el objetivo de determinar si los inversores potenciales tienen los conocimientos básicos para poder hacer uso de la plataforma.

En lo relativo a los requisitos que deben cumplir las PFP´s para obtener la licencia, en el Reglamento no quedan especificados más allá de los ya establecidos en nuestra normativa nacional relativa a la idoneidad y honorabilidad de los promotores. Este es un aspecto de vital importancia que no puede quedar al arbitrio de cada uno de los Estados miembros pues en ese caso estaríamos dando un paso atrás en la armonización del mercado.

Conclusiones

Pese a que la normativa europea todavía debe precisar en algunos puntos importantes, sin duda, estamos ante un gran paso por parte de la UE en lo relativo a la promoción de la financiación extrabancaria.

Faltaría por conocer cuáles serán los trámites que deberán llevar a cabo las PFP´s ya autorizadas en los diferentes Estados pero, podemos afirmar sin miedo a equivocarnos, que contarán con un proceso de homologación.

Si tienes cualquier duda o quieres iniciar tu proyecto en el sector crowdfunding/crowdlending ponte en contacto con nosotros para una primera reunión.