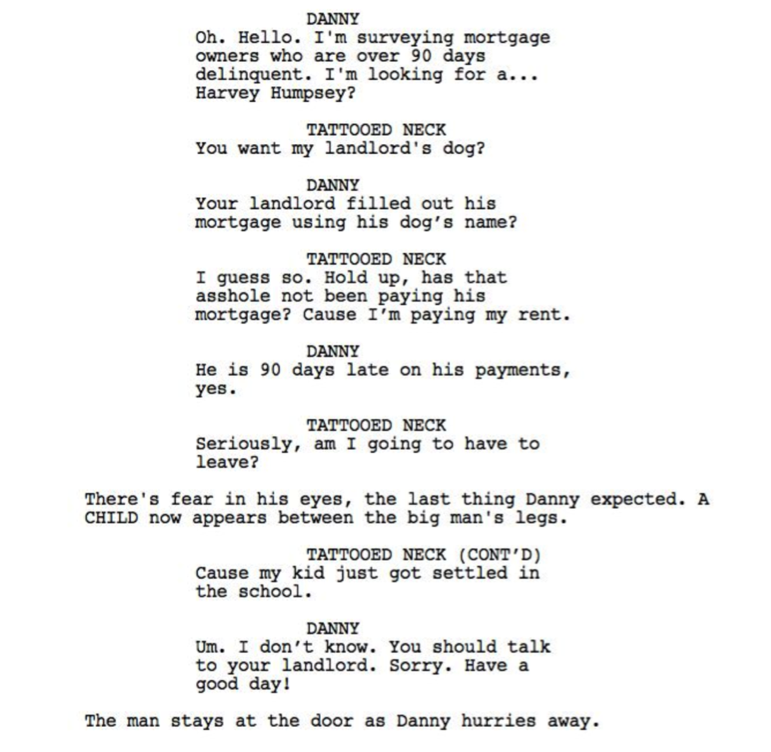

El texto que podrás observar arriba es un extracto sacado de una de las escenas más famosas de la película: La Gran Apuesta (Adam McKay), y que resume, de forma un tanto exagerada, la principal causa de la crisis financiera de 2007-2010 en la que participaron, sin saberlo, el sector bancario, autoridades supervisoras e inversores, unos en mayor medida que otros.

La causa no fue otra que la colocación a gran escala por parte de la banca de productos financieros como hipotecas subprime, CDO, CDS y demás siglas utilizadas para camuflar instrumentos financieros complejos con el beneplácito de las autoridades supervisoras y el total desconocimiento por parte del inversor medio.

Dicha crisis aportó, además de números rojos, una quiebra absoluta de la confianza por parte los ciudadanos en el sector bancario, que difícilmente podrá recuperarse, y un sentimiento generalizado de cambio que se tradujo en regulación que debía aportar transparencia y control.

En este sentido podemos observar el considerando (4) de la DIRECTIVA 2014/65/UE DEL PARLAMENTO EUROPEO Y DEL CONSEJO de 15 de mayo de 2014 relativa a los mercados de instrumentos financieros y por la que se modifican la Directiva 2002/92/CE y la Directiva 2011/61/UE (MiFID II):

“La crisis financiera ha dejado al descubierto algunos puntos débiles en el funcionamiento y la transparencia de los mercados financieros. La evolución de los mercados financieros ha dejado clara la necesidad de fortalecer el marco regulador de los mercados de instrumentos financieros, también cuando la negociación tiene lugar en mercados extrabursátiles, con el fin de aumentar la transparencia, mejorar la protección de los inversores, reforzar la confianza, abordar los ámbitos no regulados y garantizar que se den a los supervisores las competencias necesarias para desarrollar sus cometidos.”

Por otro lado, haciendo un ejercicio de revisión normativa en materia de contratación de instrumentos financieros (Reglamento (CE) 1287/2006 – MiFID I – MiFID II), es curioso ver como se ha reforzado con el paso del tiempo el deber en información por parte de las empresas de servicios de inversión hacia el consumidor, determinando por tanto el regulador que uno de los principales problemas era la falta de transparencia hacia el consumidor, que provocaba, a gran escala, situaciones como las sufridas en 2007-2011.

Pese a que MiFID I supuso grandes cambios en términos de transparencia y protección a los consumidores, dichos cambios no fueron suficientes por lo que las autoridades comunitarias aprobaron un conjunto normativo que mejorara en dichos términos.

A continuación, resumiremos los que, bajo nuestro punto de vista, fueron más significativos y que, en caso de buscar un análisis más exhaustivo podrán encontrarse en el capítulo II de MiFID II:

- Actuación por parte de las empresas de servicios de inversión con honestidad, imparcialidad, profesionalidad y en interés de sus clientes.

- Definición del público objetivo destinatario del producto financiero, de esta forma se busca que el cliente tenga un conocimiento medio, ya que las acciones de distribución únicamente podrán ir encaminadas hacia los clientes que entren en dicho perfil.

- Prohibición de establecer recompensas variables a los empleados de las empresas de servicios de inversión por la colocación de productos financieros.

- Las empresas deberán conocer los instrumentos financieros que están comercializando (Véase de nuevo el video que acompaña al presente artículo).

Por último, MiFID II ha supuesto grandes cambios en otros aspectos que ya hemos tratado en artículos anteriores y que continuaremos tratando en el futuro.

¿Son estos cambios suficientes? ¿Tiene sentido la comercialización de productos complejos a consumidores? Déjanos tu opinión y nos vemos en el siguiente artículo.